みなさんこんにちは。

相続と不動産で困った時の一番最初の相談先、

相続と不動産のパーソナルアドバイザー、税理士 兼 弁護士の中澤剛です。

この記事では、家族との法律トラブル予防・解決弁護士が

民事信託(家族信託)についてわかりやすく解説します。

※「家族信託」という言葉は法律用語ではありませんが、分かりやすさを考えて

この記事では「家族信託」という言葉を使います。

家族信託の概要

家族信託とは、「家族」など「信」頼できる人に、財産の管理処分を「託」す(任せる)契約です。

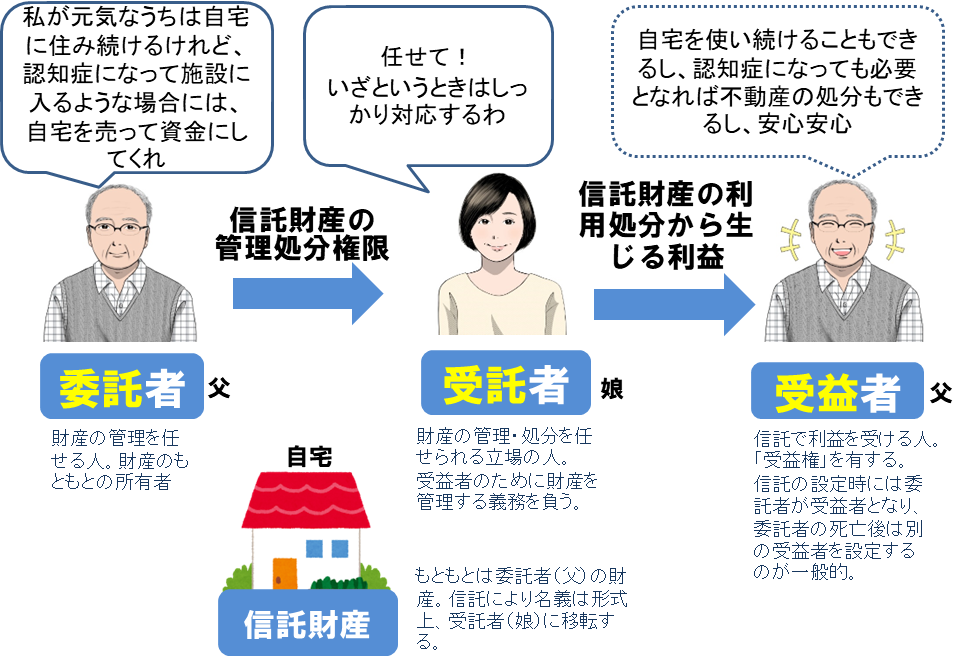

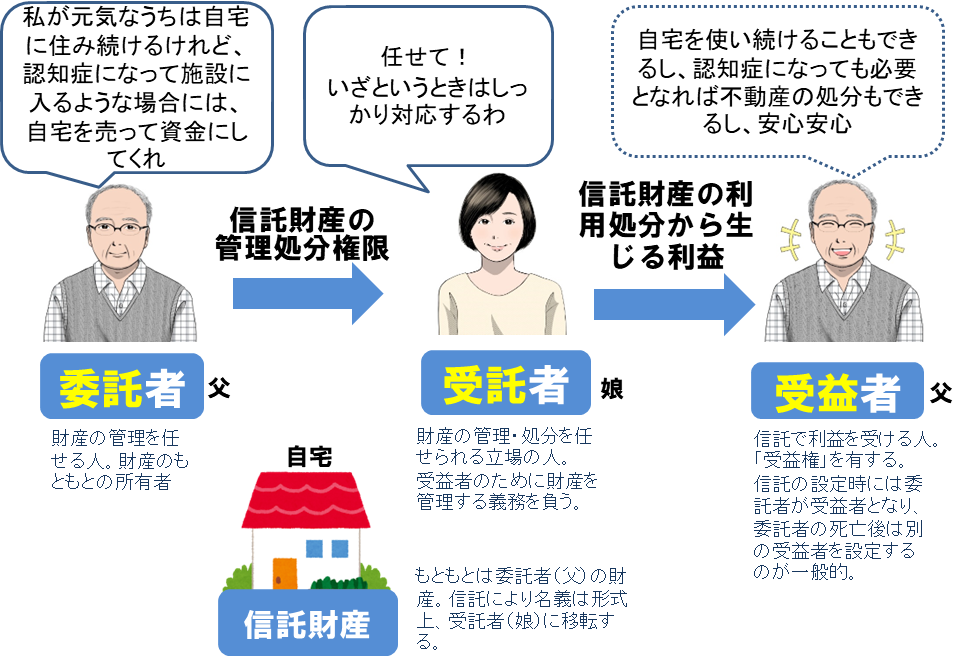

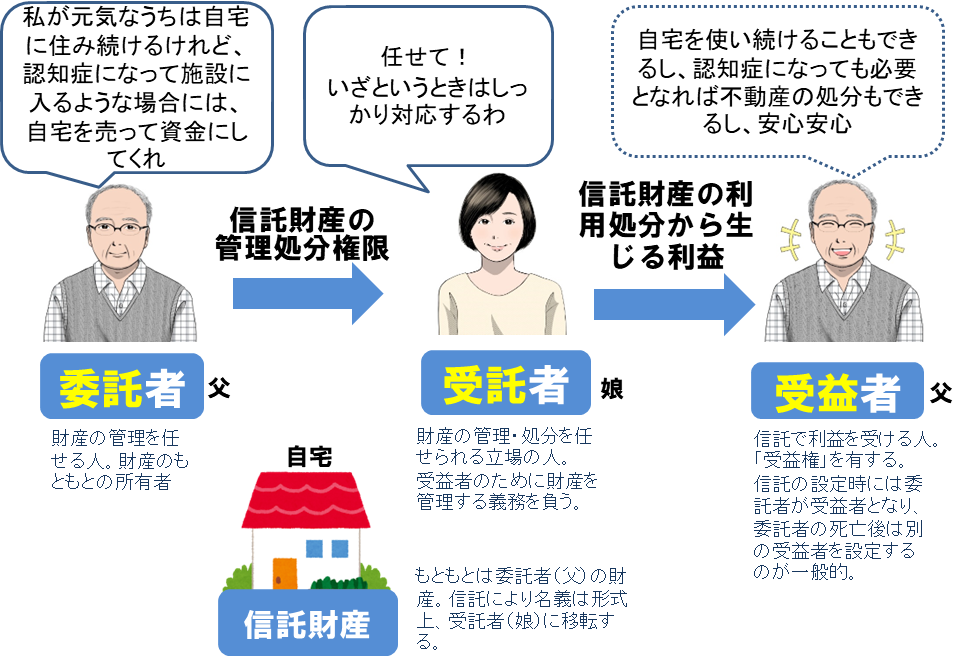

下の図を見てください(冒頭の図と同じものです)。

上の図では、父(委託者)が、信頼できる人(娘。受託者)に対して、自宅不動産という財産(信託財産)の管理処分を託しています。そして、自宅不動産の管理処分による利益は、受益者である父が受けています。父が亡くなると、例えば受益者を娘にするとか、信託を終了させて残った自宅を娘にあげるなどの形で、財産の承継を行うことも可能です。

用語の説明

上の図を見ながら、家族信託の用語も抑えておきましょう。

委託者:所有していた財産を託す立場の人です。ここでは父です(図の左)。

受託者:財産を任される立場の人です。ここでは娘です(図の中央)

受益者:信託財産の管理処分によって利益を受ける立場の人です。ここでは父が受益者になっています(図の右)。つまり、この例では、父は「委託者兼受益者」になっているということです。

信託財産:家族信託の対象となる財産のことです。ここでは自宅不動産です。信託契約によって決めることができます。例えば、預貯金の一部だけを信託財産とする、といった柔軟な設定が可能です。

信託契約:委託者と受託者との間での、家族信託についての契約です。

受益権:受益者が有する権利です。

家族信託の主な利用場面

家族信託は、信託財産の設定や受益者、受益権を柔軟に設定することができるという特徴があります。

この特徴を生かすことで、

- 認知症対策

- 財産の承継(遺言の代用)

- 親亡き後の問題対策

など、様々なことに用いられます。

これだけでは意味がわかりませんね。 順に見て行きましょう。

認知症対策としての家族信託

認知症対策をしない場合の問題点

認知症などで判断能力が低下してしまうと、契約などの取引行為をすることができなくなってしまうという問題があります。

そのため、例えば、預貯金を下すとか、自宅不動産を売却するといった行為ができなくなってしまいます(お金を下すことも銀行との取引の一つです。そのため、銀行は、預金者が認知症であることを把握すると、口座を凍結してしまいます)。

その結果、ご本人が認知症になると、ご家族であっても預貯金を下したり、不動産の売却をご家族が代わりにしたりということができなくなってしまうのです。

詳しくは、こちらのリンク(「対策のないまま認知症になるとどうなるか」)をご覧ください。

家族信託の利用による問題解決

家族信託は、形の上では、財産の名義を受託者に変更する制度です。信託契約に制約されつつ、信託財産の管理や処分をする権限は、受託者に移転するのです。

そのため、ご本人(委託者)が万一認知症になっても、あるいはご本人が亡くなった後でさえも、信頼できる人(受託者)が財産管理や売却等を継続して行うことができる、というわけです。何も対策していない場合に財産の処分が凍結されてしまうのと大きな違いです。

先ほどの具体例で見てみましょう。

この図は、委託者である父が認知症対策として家族信託契約を締結したものです。

父は今は元気ですが、いつか認知症になったら、施設に入ろうと考えています。そのときには、自宅不動産は不要となるので、資金を捻出するためにも、売却したいと考えています。

しかし、認知症になってしまえば、不動産の売却のような契約行為はできないのでした。

この場合に、家族信託を締結して自宅不動産を信託財産としておけば、父が認知症であっても、受託者である娘が売買契約をするのです。

娘は、父の判断能力に関係なく、不動産の売買もできる、というわけです

財産の承継先の柔軟な指定(遺言の代用)としての家族信託

家族信託は、遺言では実現できないような財産の行先を決めるためにも利用できます。

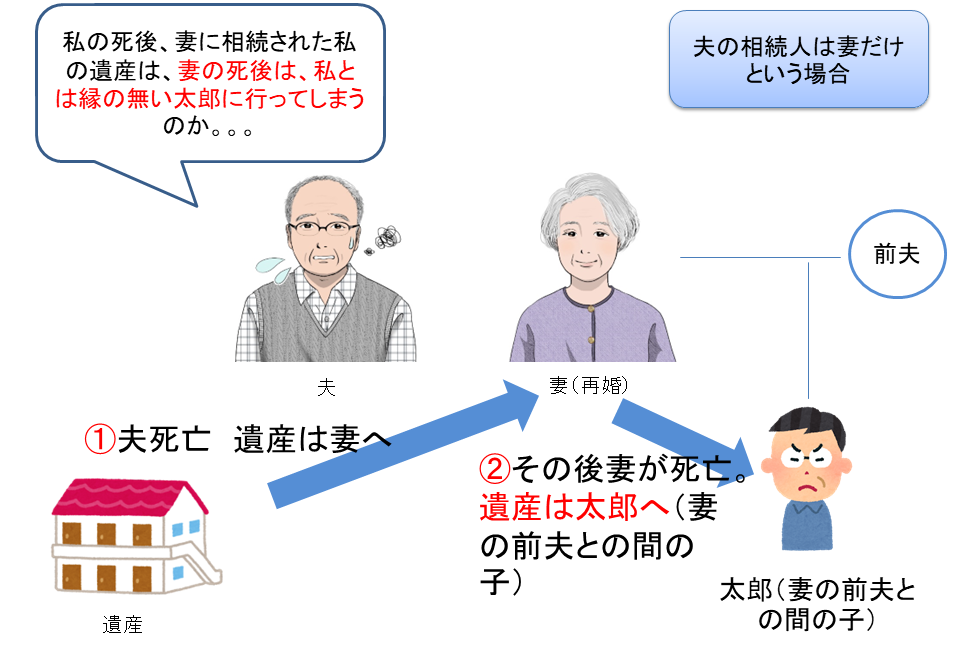

たとえば、上の図のように、妻(配偶者)は夫とは再婚で、配偶者には前夫との間に子(太郎)がいるとします。

この場合、夫が亡くなると、遺産は妻に行きます。そして妻が亡くなると、夫の遺産も全て、妻の子どもである太郎に行くわけです。

夫としては、自分の死後、配偶者の親族に自分の遺産が相続されるのは避けたい、という場合もあるでしょう。このような場合、家族信託であれば、受益者の設定を柔軟にすることで(具体的には、配偶者を第二次受益者とし、配偶者死亡後の第三次受益者を太郎とは別の者に指定することで)、委託者の願いを実現することが可能です。

ただし、家族信託によっても遺留分を侵害することはできないという限界はあります。

「遺留分」というのは、相続人に認められた最低限度の取り分のことです。詳しくは、こちらの記事をご参照ください。

遺言では、自分が亡くなったすぐ後の財産の承継先の設定は可能です。しかし、遺言では、自分が亡くなって財産を承継した人(ここでは妻)が亡くなった後の財産の承継先の設定はできません(学説上は争いがあります)。

家族信託では、このように遺言ではできないことが可能となるのです。

「親亡き後の問題」対策としての家族信託

民事信託は、障害のある子を第二次受益者として設定すること等により、いわゆる「親亡き後の問題」にも対応可能です。

たとえば、障がいのある子どもの生活を、親の死後に支えるために用いられます。

受託者が、子どもが利用している施設に対して、信託財産から毎月の必要な費用の支払いを行うような場合が典型です。

家族信託の注意点

その1 信頼できる受託者が必要

家族や親族など、受託者となる信頼できる人がいないと、家族信託は利用できません。受託者は、財産の名義を持つこととなるので、本当に信頼できる人を見つけられないと、受託者として任せることはできません(なお、法律の規定により、弁護士などの専門家は業務で受託者となることはできないとされています)。

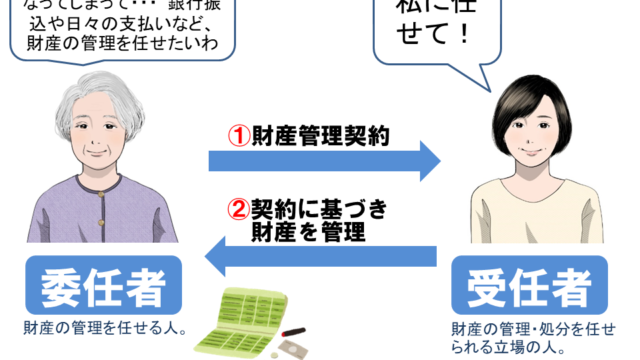

その2 身上保護には対応していない

家族信託はあくまで財産を託す制度であるため、介護施設との契約など、ご本人の身の回りのことの契約の代行(身上保護)は対応していません。身上保護には別途、任意後見契約などが必要です。

その3 初期費用が比較的高額

家族信託では、ランニングコストが低額な代わりに、最初の設計時のコストは比較的高額となります。コンサルティング費用、公正証書作成費用、不動産がある場合には不動産の登記に関連する費用などが発生するためです。長期的に見れば低コストになりえますので、利用にあたっては他の制度との比較検討が必要です。

家族信託契約作成の流れ

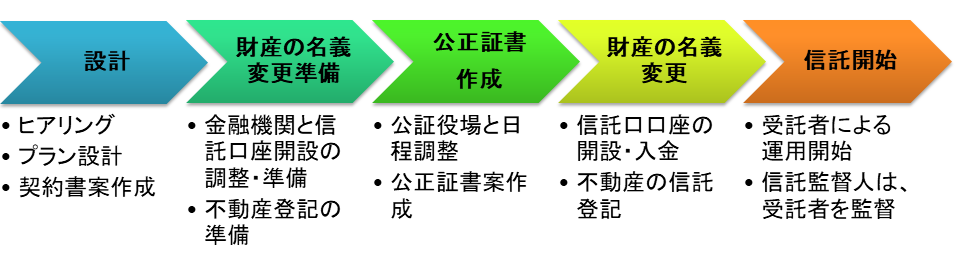

ここでは、預貯金や不動産を信託財産として、実際に家族信託契約を締結していくまでの流れを見てみましょう。

上の図のように、家族信託の開始までは、大きく分けて、

- 設計

- 財産の名義変更の準備

- 公正証書作成

- 財産の名義変更

- 信託開始

という流れになります。

家族信託は、形式上は財産の所有権限を受託者に移転します。そのため、②や④の「財産の名義変更」が必要となるのですね。

そのため、預貯金については金融機関との折衝が、不動産については司法書士の先生との打ち合わせ等が必須となります。

また、契約書については、公正証書にすること(③)が後日のトラブル防止のためには重要です。

家族信託の費用

家族信託の費用は、概ね以下のとおりです。

・開始まで コンサルティング費用、公正証書作成代行費用、公証役場実費、不動産登記費用、登録免許税など 合計で70~100万円程度

・開始後(信託監督人となった場合)

信託監督人報酬 月額1万円程度(信託財産が5億円以上の場合は月5万円)

相続と不動産で困った時の一番初めの相談先

弁護士・税理士・宅地建物取引士 中澤 剛

平日9:30~17:00受付

03-5521-0355