みなさんこんにちは。

相続と不動産で困った時の一番最初の相談先、

相続と不動産のパーソナルアドバイザー、税理士 兼 弁護士の中澤剛です。

この記事では、相続税の配偶者控除(正確には配偶者の税額軽減)について、わかりやすく解説していきます。

この制度は、相続税を計算する上で非常に重要です。適切に活用することで、相続税の負担を大幅に軽減できる可能性があるからです。

配偶者控除とは

配偶者控除とは、夫婦間の相続において、最低1億6000万円まで相続税が非課税になる制度です。

さらに、たとえ1億6000万円を超えても配偶者の法定相続分までは相続税がかかりません。

法定相続分については、こちらの記事をご参照ください。

この制度の目的は、夫婦で築いてきた財産の相続税を軽減することで、残された配偶者の生活を保障することにあります。

配偶者控除の相続税の計算上の位置づけ

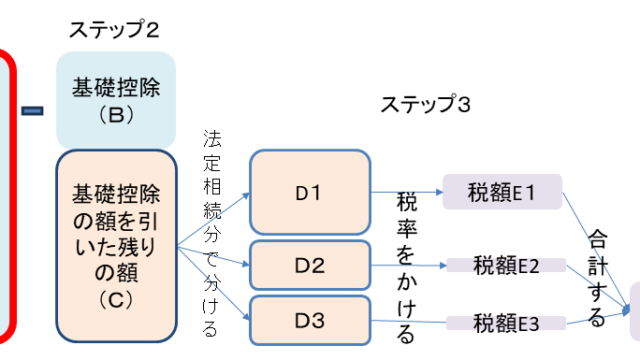

相続税の額は、大きく分けて5つのステップで計算されますが、配偶者の税額軽減は、最後の5ステップ目で行われます。

各人ごとの算出相続税額が出てから(ステップ4)、各相続人ごとの事情に応じて税金を軽減などする、ステップ5です。

相続税の計算の5ステップの全体像について、詳しくはこちらの記事を参照してください。

ステップ4で配偶者の算出相続税額(G1)が出たとして、その額が、相続財産額1億6000万円に対応する相続税額以下であれば、配偶者が納めるべき相続税はゼロになる、ということです。

配偶者控除の計算の具体例

それでは、配偶者控除の計算の具体例をみてみましょう。

相続人は、配偶者と長男と長女というケースです

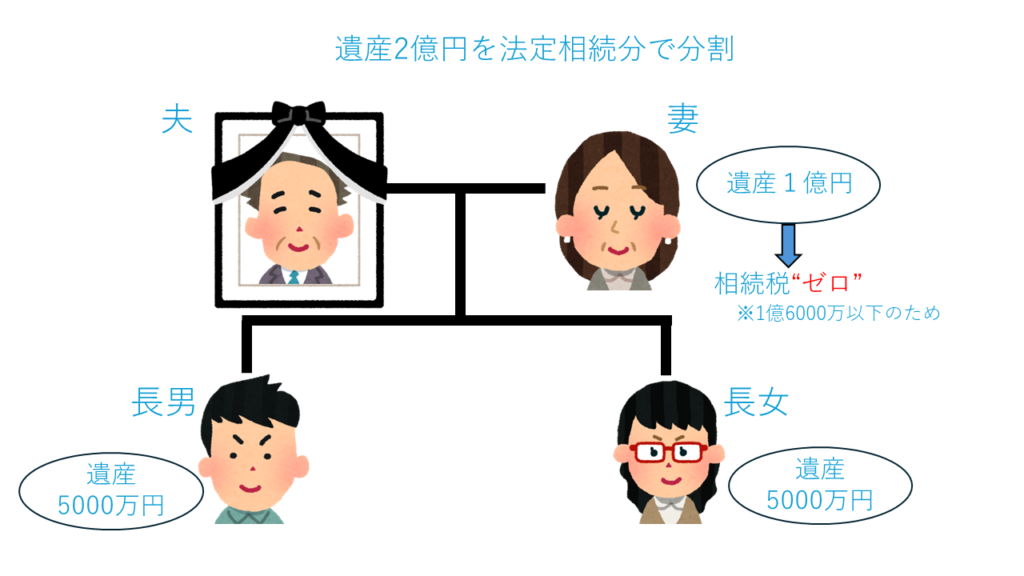

パターンA 遺産2億円を法定相続分で分割

遺産分割の結果、配偶者には1億円、長男、長女には5000万円ずつ分割することとしました。

この場合、配偶者の相続税額はゼロになります。相続した1億円は、1億6000万円よりも小さいので、配偶者控除の適用により、相続税額がゼロになる、ということです。

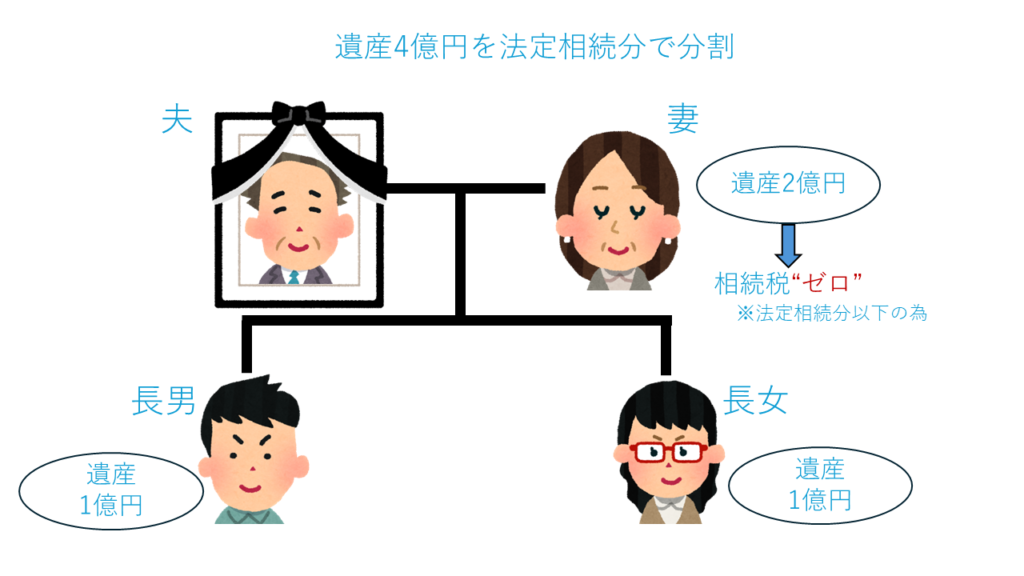

パターンB 遺産4億円を法定相続分で分割

遺産分割の結果、配偶者には2億円、長男、長女には1億円ずつ分割することとしました。

この場合、配偶者の相続税額はゼロになります。

配偶者が相続した2億円は、1億6000万円を超えていますが、配偶者の法定相続分相当額(4億円×1/2=2億円)なので、この場合もやはり、配偶者控除の適用により、相続税額がゼロになる、ということです。

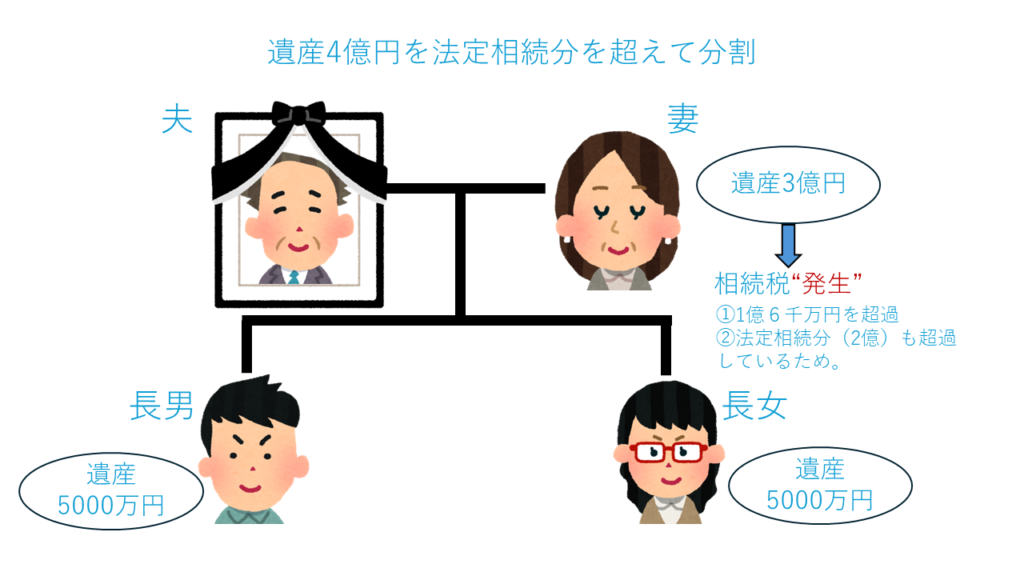

パターンC 遺産4億円を配偶者の法定相続分を超えて分割

遺産分割の結果、配偶者には3億円、長男、長女には5000万円ずつ分割することとしました。

この場合、配偶者には、法定相続分である2億円分は配偶者控除の適用により相続税がかかりませんが、法定相続分を超える1億円の部分については、相続税がかかる、ということになります。

内縁の配偶者は受けられないので注意!

配偶者控除が認められるためには、配偶者は、戸籍上の配偶者であることが必要です。

内縁の配偶者などは、たとえ実態は夫婦であっても、配偶者控除の規定は使えない、ということです。

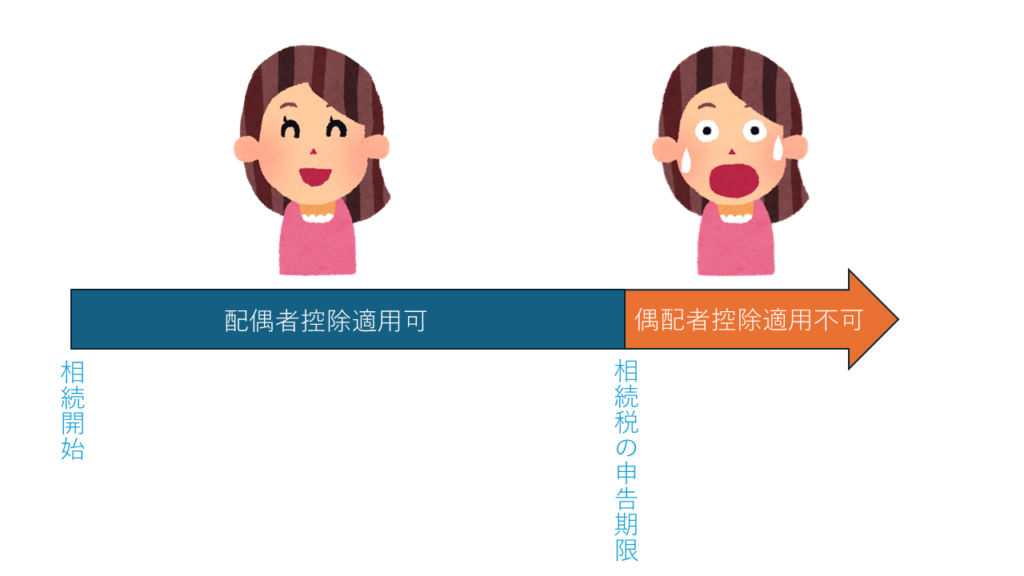

相続税の申告期限までに遺産分割がまとまっている必要があるので注意!

相続税の申告期限までに遺産分割ができない場合は、いったんは配偶者控除を使わず申告し、遺産分割後に配偶者控除の適用を受けることも可能です。

しかし、この場合には、いったんは多額の相続税を支払わなければならなくなりますので、遺産分割は期限内にすることを強くお勧めします。

二次相続に注意! 配偶者控除の注意点

配偶者控除を利用する際には、二次相続まで考慮する必要があります。

二次相続というのは、一方の配偶者が亡くなった後(一時相続)、残された配偶者も亡くなった場合のことです。

例えば、夫が亡くなり(一時相続)、その後、妻が亡くなった場合です。

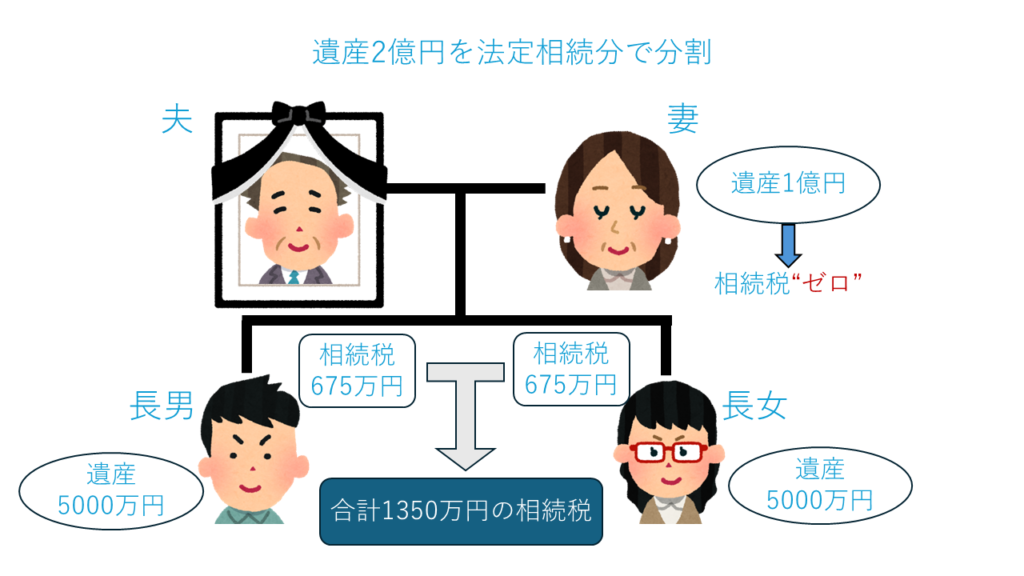

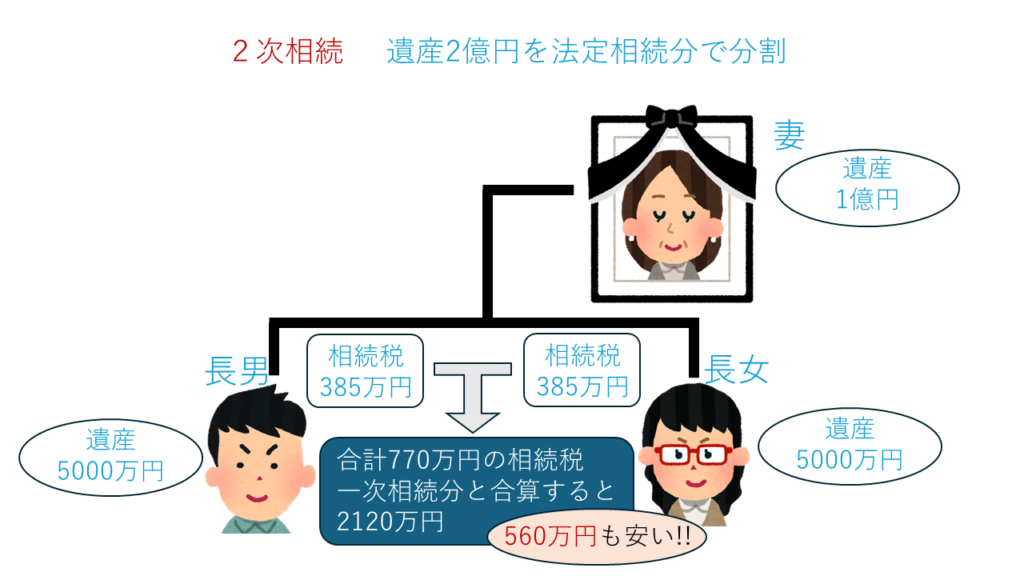

先ほどのパターンAを考えてみましょう。

先ほどのパターンAでは、遺産分割の結果、配偶者には1億円、長男、長女には5000万円ずつ相続されることとなりました。この場合、長男、長女に対しては、それぞれ相続した5000万円に対して、それぞれ、675万円ずつの相続税がかかります。長男長女合計で1350万です。

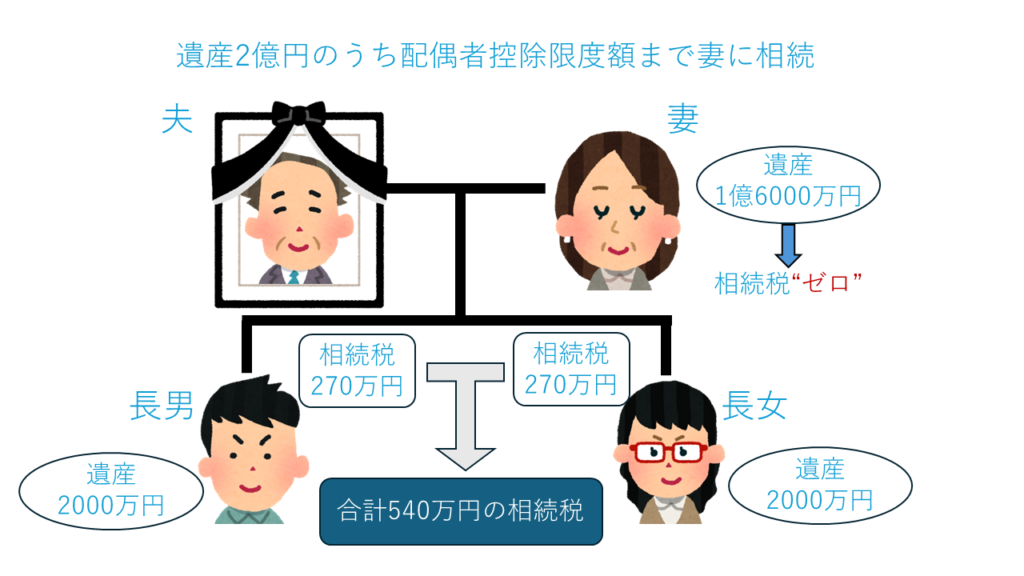

これを嫌がって、配偶者控除をめいっぱい利用しようとする人もいると思います。下の図をご覧ください。

配偶者に1億6000万円相続させて、長男と長女は2000万円ずつ相続させることとします。この場合、長男、長女に対しては、それぞれ相続した2000万円に対して、それぞれ、270万円ずつの相続税がかかります。長男長女合計で540万です。

つまり、配偶者控除をフル活用することにより、810万円も相続税が減ったわけです(1350万-540万=810万)。

このように、一次相続だけを考えたら、配偶者控除をめいっぱい使った方が、相続税は少なくて済むわけです。

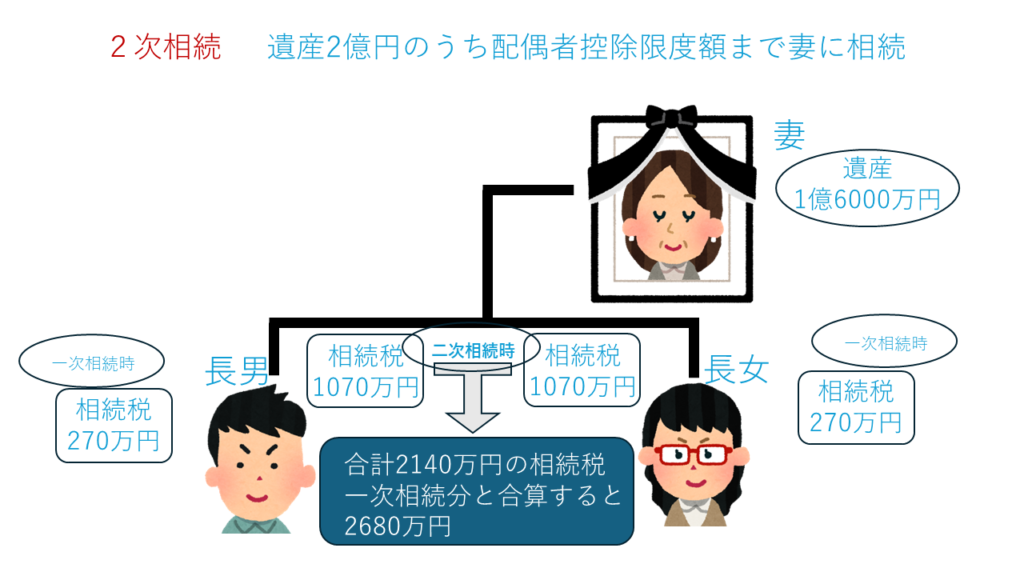

しかし、その配偶者が亡くなった二次相続を考えると、トータルでは、長男長女の相続税の負担が非常に大きくなってしまう危険があります。

たとえば、配偶者控除をめいっぱい活用して1億6000万円を相続した配偶者が、その財産を減らさずにそのまま亡くなった場合、2次相続での納税額は、2140万円になり、1次相続と2次相続の合計額では2680万円になります(注:相次相続控除その他の控除については加味していません)

他方、法定相続分で相続していた場合は、2次相続では相続税額は770万円となり、1次相続と2次相続の合計額では2120万円になります。

1次相続と2次相続の合計額では、法定相続分で相続していた方が、560万円も相続税が安くなるのですね(2680万-2120万=560万)。

一次相続だけを考えたら、相続税は配偶者控除をめいっぱい使った方が安いのですが、二次相続まで考えたら、一次相続で配偶者控除をフル活用するのは考えもの、というわけです。

二次相続の場合には、配偶者がもともと持っていた財産と一次相続の際の財産とが合算される上に、法定相続人の数自体が減って基礎控除の額も下がることから、長男長女の相続税の負担が大きくなる危険性があるのです。

このように、配偶者の税額軽減を最も効果的に利用するには、1次相続と2次相続を通じて最も相続税を抑えるよう、配偶者と子供たちへの財産の分け方を慎重に計画する必要があります。

大切な財産を守るため、専門家と相談しながら、最適な相続計画を立てることをお勧めします。

相続と不動産で困った時の一番初めの相談先

弁護士・税理士・宅地建物取引士 中澤 剛

平日9:30~17:00受付

03-5521-0355