生命保険は、これを活用することで相続税を節税できるケースがあり、また相続税の納税資金を確保することも可能となりますので、相続税対策として非常に重要です。

さらに、生命保険の受取金は遺産として扱われないという性質があるため、遺産分割や遺留分対策といった相続対策としても、非常に重要になります。

この記事では、生命保険を活用した相続対策について、

相続と不動産で困った時の一番最初の相談先、

相続と不動産のパーソナルアドバイザー、

税理士 兼 弁護士の中澤剛が、税理士 兼 弁護士の視点からわかりやすく解説します。

相続税の基本

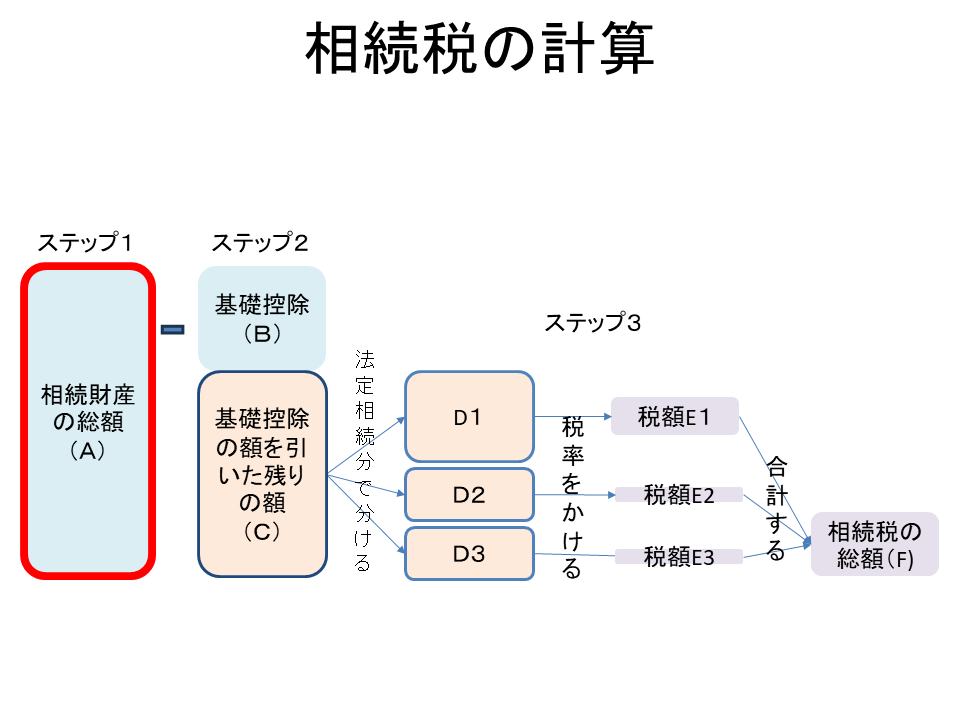

まずは、相続税の計算方法からおさらいします。

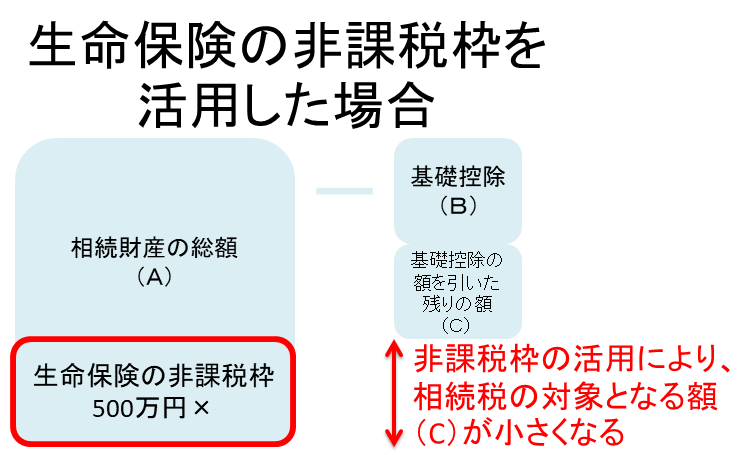

相続税は、以下の図のように、故人の相続財産の総額(A)から基礎控除(B)を引いた金額(C)に対して各種の処理をすることにより計算されます。

相続税の計算の流れについては、詳しくは、こちらの記事をご覧ください。

基礎控除の額は一定ですので(3000万+600万円×法定相続人の数)、相続財産の総額(A)が大きければ相続税の額も大きくなりますし、相続財産の総額(A)が小さければ、相続税の額も小さくなる、ということです。

生命保険金の非課税枠とは?

通常の財産の場合は、非課税枠がないので、相続税の対象となる額(C)も大きくなります。

しかし、生命保険金は、原則として相続財産の総額(A)に含まれますが、一定額までは非課税とされています。

つまり、相続財産の総額(A)に含めなくてよい、ということです。

生命保険の非課税枠を活用することで、相続税の対象となる額(C)も小さくすることができるわけです。

この非課税枠は、500万円×法定相続人の数で計算されます。

例えば、相続人が3人いれば、1500万円までの生命保険金が非課税になるというわけです。

生命保険金は税金以外の場面では遺産として扱われない

税金の話を少し離れます。

遺産分割の際には遺産として扱われない

生命保険金については、遺産分割の際に遺産として扱われないということも非常に重要です。

遺産分割については、こちらの記事をご参照ください。

例えば、生命保険金のない次のケースと、生命保険金のあるケースを考えてみます。いずれも遺言はありません。

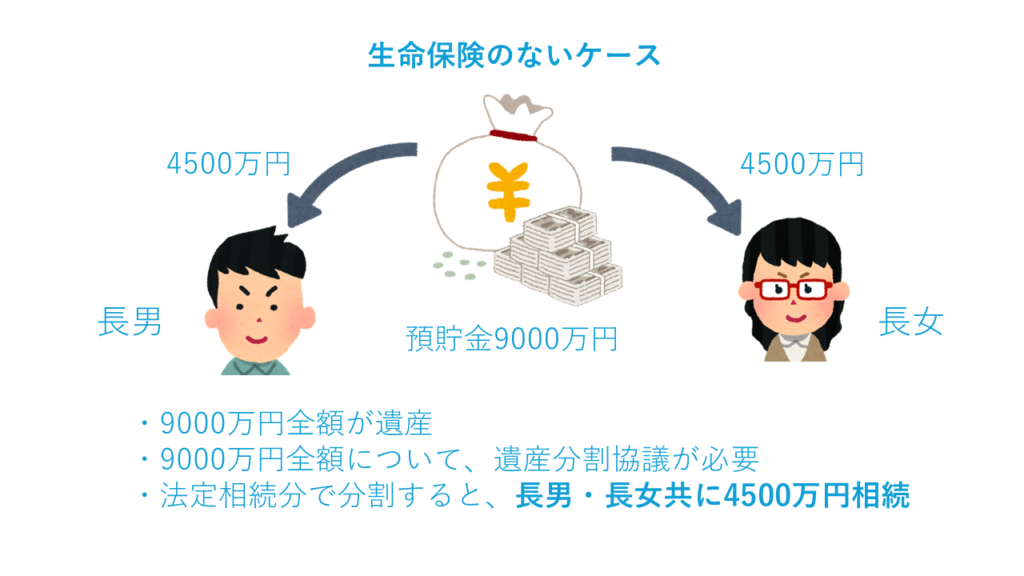

<生命保険金のないケース>

相続人は子供二人(長男と長女)で、遺産が現金9000万円。

遺言がないので、9000万円をどう分けるか、遺産分割協議が必要になります。話合いがまとまらなければ、裁判で9000万円の分け方を決めます(法定相続分で分割した場合は、長男長女とも4500万円ずつとなります)。

<生命保険金のあるケース>

遺産が6000万円、生命保険金が3000万円(保険金の受取人は長男)、合計9000万円の財産。

このケースは、相続人に残された財産額が合計で9000万円という点ではケースAと同じです。

しかし、生命保険金3000万円は遺産扱いされません。

遺産はあくまでも6000万円のみです。

6000万円をどう分けるか、遺産分割協議が必要になります。話合いがまとまらなければ、裁判で6000万円の分け方を決めます(法定相続分で分割した場合は、長男長女とも3000万円ずつとなります)。

生命保険金3000万円は、遺産分割協議は不要で、指定された受取人(ここでは長男)のものとなります。

つまり、6000万円を法定相続分で分けて長男長女はそれぞれ3000万ずつとなり、長男は、これに生命保険の受取金3000万円を加算した、6000万円を取得することになる、というわけです。

※なお、もちろん、長男が、好意で、ケースAと同様になるように遺産を分けても構いません。そのような遺産分割をすることは自由です。しかし、長男がそのような好意ある対応をしない場合、たとえば相続で揉めてしまったような場合に、裁判所がどのような判断をするかというと、生命保険は遺産扱いされずに、残った6000万円だけを法定相続分で分ける、という処理をすることになる、ということです。

遺留分の際にも計算上考慮されない

遺言でも侵害できない相続人の権利として、「遺留分」(いりゅうぶん)があります。

遺留分については、こちらの記事を参照してください。

生命保険の受取金は遺産として扱われないので、基本的には遺留分を考慮する必要もありません。

そのため、生命保険は遺留分対策としても有効です。

<生命保険が、遺留分対策として有効な理由>

たとえば、父親が「全財産は息子に相続させる。娘には1円もやらない」という遺言を残したとします。

このような遺言があったとしても、娘Bには、遺産に対する最低限の取り分である遺留分があります。

では、その遺留分額はいくらかというと、父親の遺産が現金1億2000万円であれば、娘Bの遺留分はその4分の1である3000万円となります。

娘Bとしては、遺産をたくさんもらった息子Aに対して、遺留分として3000万円は払え、と言うことができるわけです。

遺留分3000万円を支払った場合には、長男に残された取り分は、9000万円ということになります。

ところが、この父が、現金1億2000万円のうち、4000万円を生命保険に替えたとします。

そうすると、遺産は8000万円だけとなり、それとは別途、生命保険の受取金は4000万円となります。

このとき、娘Bの遺留分は、遺産8000万円の1/4ですから、2000万円となる、というわけです。

つまり、生命保険を活用する前は娘Bの遺留分は3000万円でしたが、生命保険を活用することで、2000万円に減った、ということです。

他方、息子Aの取り分は、遺留分2000万円を請求されて支払ったとしても、生命保険金と合計して1億円が残るというわけです。

また、息子Aは、生命保険の受取金4000万円があるので、遺留分の請求をされても支払いも容易です。

このように、遺留分の対策になるという点も、生命保険の大きなメリットです。

相続税の節税という観点からは、生命保険金の受取人を配偶者にしない

生命保険金の受取人を誰にするかは、非常に重要な問題です。

生命保険金の受取人を配偶者にしている方、多いですよね(実は私も、相続税の勉強をする前は、受取人は配偶者にしていました)。

ですが、配偶者には、配偶者の税額軽減という強力な節税の規定があります。

そのため、配偶者を生命保険金の受取人としても、相続税が減ることはほとんどありません。

配偶者の税額軽減については、こちらの記事をご覧ください。

もともと相続税がかからない配偶者に、相続税を減らすことのできる生命保険金の非課税枠を使っても、相続税を減らしようがないことが多いということです。

また、相続税がかからないのであれば、相続税の納税資金を考える必要もないので、その意味でも、相続税対策という意味では、配偶者を生命保険の受取人とする意味はありません。

もっとも、配偶者の気持ちなどを考えて、配偶者を生命保険の受取人とすることは有り得ます。なんでもかんでも相続税対策をすればよいとは考えていません。

お気持ちと税金対策とのバランスを取ることが重要です。

生命保険金の受取人としてお勧めなのは子供

相続税の対策という意味では、生命保険金の受取人としてお勧めなのは相続人である子供です。

相続人である子供を受取人にすれば、非課税枠の恩恵(500万円×法定相続人の数)を受けられる上、相続税の納税資金の確保対策にもなるからです。

孫を受取人とするのは要注意

相続人でない孫は、受取人にすることはお勧めしません。

相続人ではない孫を受取人としても、非課税枠の恩恵は受けられず、さらに、相続税が2割加算されてしまう可能性があるからです。

今回の情報が、皆さんのお役に立てば幸いです。

相続と不動産で困った時の一番初めの相談先

弁護士・税理士・宅地建物取引士 中澤 剛

平日9:30~17:00受付

03-5521-0355