みなさんこんにちは。

相続と不動産で困った時の一番最初の相談先、

相続と不動産のパーソナルアドバイザー、税理士 兼 弁護士の中澤剛です。

この記事では、贈与税の基本について、家族の税金と法律のプロ、弁護士兼税理士の中澤剛が、具体例を使いながら分かりやすく解説します。

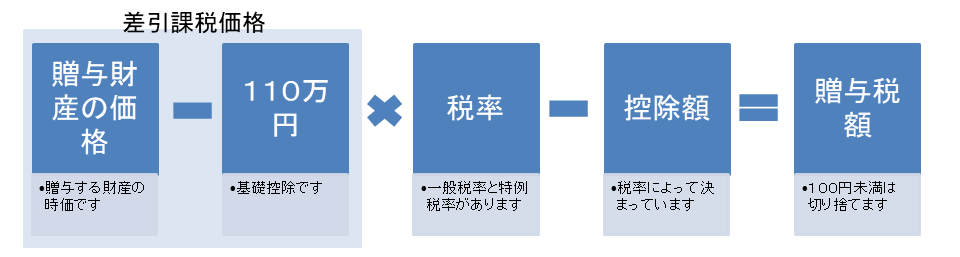

贈与税の計算方法

贈与税の計算は、下図の計算式で行います。

差引課税価格(=基礎控除後の課税価格)の算出

まずは、贈与財産の価格から110万円の基礎控除額を引いて、差引課税価格を出します。

1000円未満の額は切り捨てます。

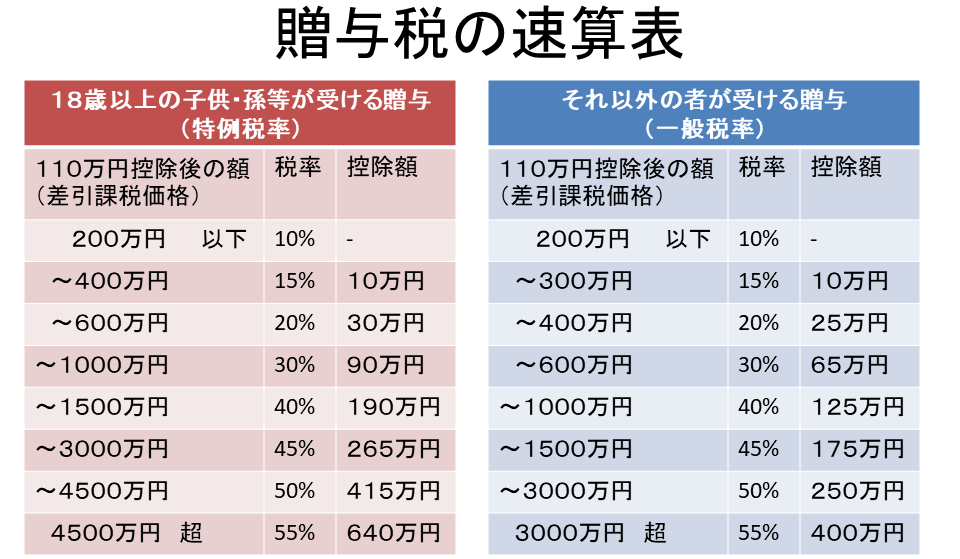

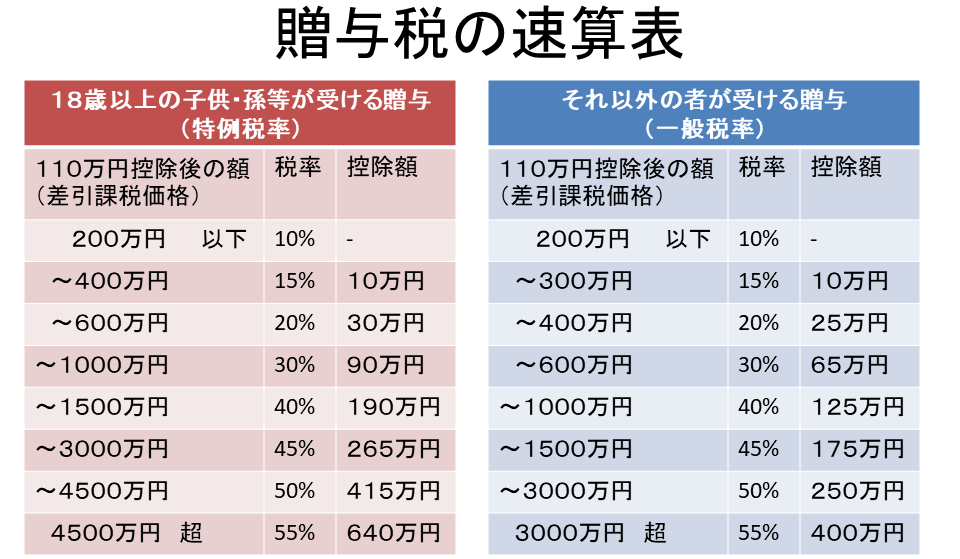

速算表を用いて、税率を掛け、控除額を引く

次に、差引課税価格に対して、税率を掛け、控除額を引きます。

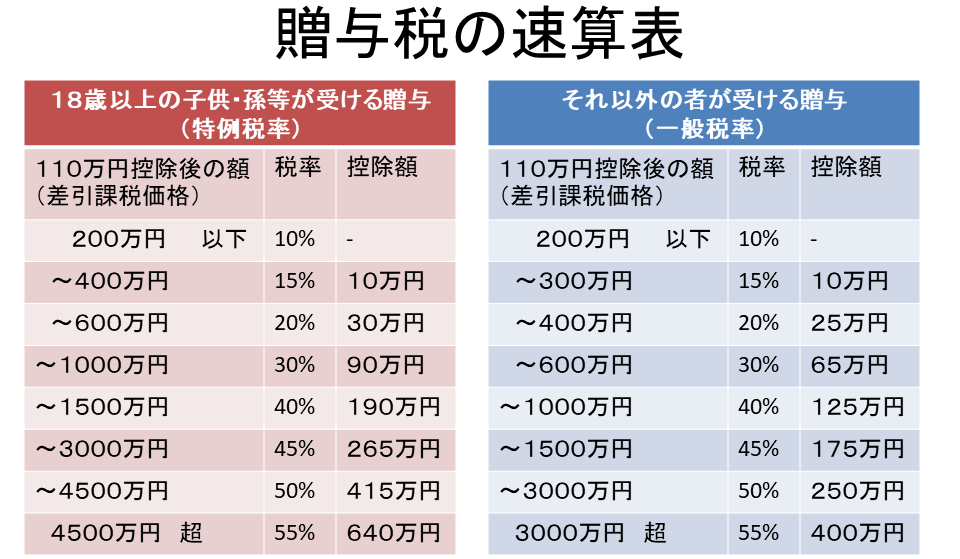

税率や控除額は、速算表と呼ばれるものを使います。

18歳以上の子供や孫が、親や祖父母から贈与を受けた場合には特例税率を使います。左側の赤い表です。

それ以外の場合には、一般税率を使います。右側の青い表です。

具体例① 父親が20歳の息子に500万円

父親が20歳の息子に500万円を贈与したケースを考えてみます。

差引課税価格(=基礎控除後の課税価格)の算出

まずは、贈与財産の価格500万円から110万円の基礎控除額を引いて、差引課税価格は390万円となります。

速算表を用いて、税率を掛け、控除額を引く

次に、差引課税価格390万円に対して、速算表を利用して、税率を掛け、控除額を引きます。

今回のケースでは、左右どちらの速算表を使うでしょうか。

今回は、20歳の息子が父親から贈与を受けたというケースですので、18歳以上の子供が、親から贈与を受けた場合に該当しますので、左側の赤い表、特例税率ですね。

速算表を再掲します。

390万円というのは、「~400万円 税率15% 控除額10万円」となっています。

そこで、

390万円×15%ー10万円

を計算すれば、贈与税額が出る、というわけです。

計算結果は48万5000円となります。

間違えてしまいがちなのですが、速算表を使うときは、あくまでも、

110万円の基礎控除を控除した後

の差引課税価格をベースにして使います。

贈与された500万円をそのまま使うわけではないので、注意してください。

具体例② 祖母が10歳の孫に500万円を贈与

次に、祖母が10歳の孫に500万円を贈与したケースを考えてみます。

具体例①と同じように進めていきます。

差引課税価格(=基礎控除後の課税価格)の算出

まずは、贈与財産の価格500万円から110万円の基礎控除額を引いて、差引課税価格は390万円となります。ここまでは、具体例①と同じです。

速算表を用いて、税率を掛け、控除額を引く

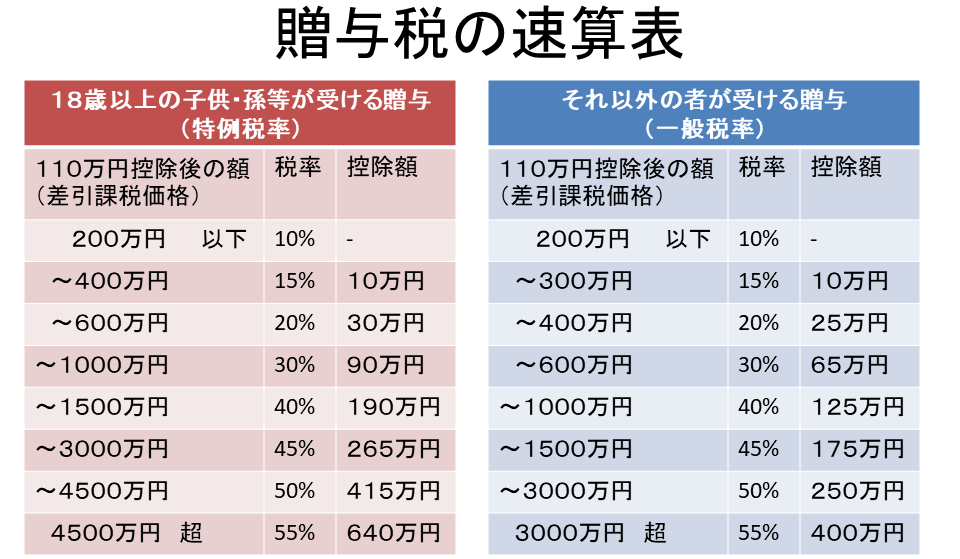

次に、差引課税価格390万円に対して、速算表を利用して、税率を掛け、控除額を引きます。

具体例②では、左右どちらの速算表を使うでしょうか。

今回は、具体例①と違い、右側の青い表、一般税率を使います。

おばあちゃんから孫なので一見特例税率に見えますが、具体例②では孫の年齢が10歳なので、「18歳以上」という特例税率の要件を満たさないためです。

速算表を再掲します。

390万円というのは、一般税率ですと、「~400万円 税率20% 控除額25万円」となっています。

そこで、

390万円×20%ー25万円

を計算すれば、贈与税額が出る、というわけです。

計算結果は53万円となります。

一般税率は特例税率よりも税率が高めなので具体例①よりも4万5000円、税金が高い、という結果になりました。

具体例③ 叔父が30歳の姪に1000万円を贈与

次に、叔父が30歳の姪に1000万円を贈与したケースを考えてみます。

同じように進めていきます。

差引課税価格(=基礎控除後の課税価格)の算出

まずは、贈与財産の価格1000万円から110万円の基礎控除額を引いて、差引課税価格は890万円となります。

速算表を用いて、税率を掛け、控除額を引く

次に、差引課税価格890万円に対して、速算表を利用して、税率を掛け、控除額を引きます。

具体例③では、左右どちらの速算表を使うでしょうか。

今回は、叔父から姪への贈与なので、姪の年齢に関係なく、右側の青い表、一般税率を使います。

速算表を再掲します。

890万円というのは、一般税率ですと、「~1000万円 税率40% 控除額125万円」となっています。

そこで、

890万円×40%ー125万円

を計算すれば、贈与税額が出る、というわけです。

計算結果は231万円となります。

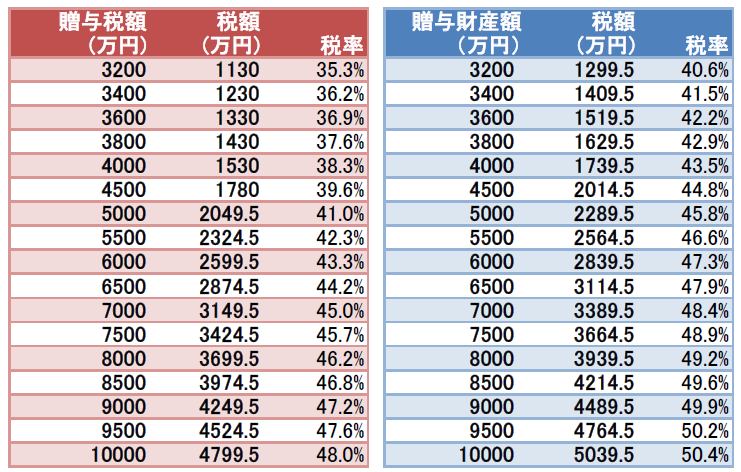

贈与税額早見表

以上が贈与税額の計算方法ですが、贈与税額の早見表を作ってみました。上のような計算をしないでも、一瞬でおおよその贈与税が分かりますので、参考になさってください。

500万円までの早見表

550万円~3000万円までの早見表

3200万円以上の早見表

相続と不動産で困った時の一番初めの相談先

弁護士・税理士・宅地建物取引士 中澤 剛

平日9:30~17:00受付

03-5521-0355